老後の資金問題を考えなければならない今日、投資が注目を浴びています。

そんな中で初心者の方でも安心して投資を行うことができるのが、プロが厳選した銘柄が複数入っている投資信託です。

しかし、投資信託には運用が難しいものも存在します。

それが、レバレッジ型の投資信託(以下:レバレッジ投信)です。

投資信託は金融商品の中でも安全と言われていますが、レバレッジ投信は値動きが激しいため上級者向けの投資です。

今回はそんなレバレッジ投信について、メリットとデメリットを紹介していきます。

投資信託とは

投資信託とは、投資家から集めた資金をひとつにまとめて『運用のプロ』が国内・海外の株式や債券などに分散投資をし、運用しその運用の成果として得られた利益を還元するという金融商品です。

投資信託は略して『投信』または『ファンド』とも呼ばれています。

投資信託の詳しい仕組みについてはこちらの記事をご覧ください。

レバレッジとは

レバレッジ(leverage)は直訳すると梃子作用・てこの原理という意味。

ご存じのとおり、てこの原理は小さな力で重たいものを動かすために使用されます。

投資におけるレバレッジは、「少ないお金で大きな資金を動かす」ことであり、投資資金の倍以上の投資効果を追求します。

レバレッジ投信では、証拠金を差し入れることにより〇倍の資金を運用することができるのです。

ひとくちにレバレッジ投信といっても、レバレッジ(ブル)型とインバース(ベア)型に分けられます。

投資信託では、ブル型とベア型の商品が販売されていて、ブル型は相場が上昇しているとき、ベア型は相場が下落しているときに利益が出るように設計された商品となっています。

よく聞く略称、『レバナス』とは?

レバナスとは、『iFreeレバレッジNASDAQ100』というファンドの略称です。

ナスダックは、アメリカにある世界最大のベンチャー企業向け株式市場です。

Microsoft・Apple・Amazon・Facebookなどの名立たる企業がNASADAQに上場しています。

『NASDAQ100』ではナスダック市場上場企業のうち、時価総額上位の約100銘柄が選出されており、このレバレッジファンドは、通常のNASDAQ100の2倍程度の値動きとなることを目指しています。

コロナショック後の戻り相場で、ひときわ上昇が目立ち、現在注目を集めているファンドです。

楽天にレバナスが登場!?楽天レバナスはもっと手数料が安い?→

レバレッジ投信のメリット

レバレッジ投信の一番のメリットは、なんといっても値上がりし続けるほどに非常に高いリターンを得られることです。

極端な例ですが、レバレッジ2倍のブル型ファンドが毎日10%値上がりすると仮定して、通常のファンドとの値動きの違いについて考えていきます。

| 指数 | 通常のファンド | レバレッジ型ファンド(2倍) | 日数 |

| ー | 1000円 | 1000円 | 買付時 |

| 10%↗ | 1100円 | 1200円 | 1日後 |

| 10%↗ | 1210円 | 1440円 | 2日後 |

| 10%↗ | 1331円 | 1728円 | 3日後 |

このように、価格が上昇を続けた場合は通常のファンドと比べて大きく利益が伸びます。

反対に、価格が下がり続けると予想する場合はベア型ファンドを購入することで利益を得ることができます。

このように、価格が激しく動くことで短期間で大きなリターンを期待することができるのです。

また、ブル・ベア型のファンドは組み合わせることで指数の上昇・下落どちらのケースでも利益を伸ばせるので、*リスクヘッジとしても活用できます。

レバレッジ投信は、一定のリスクを理解した上で、積極的に運用したい方にはおすすめができます。

*リスクヘッジ…リスクをできる限り抑えられるよう対策を施すこと

レバレッジ投信のデメリット

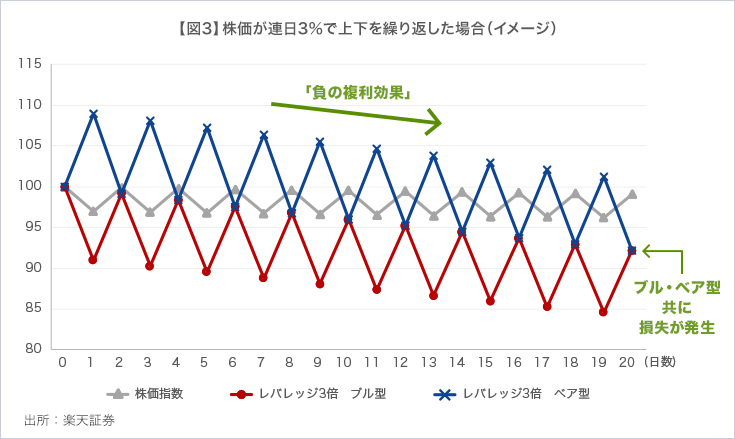

レバレッジ投信の最大の落とし穴は、相場の上下を繰り返す場面では不利に働く可能性が高いことです。

レバレッジ投信は、日々の値動きに倍数をかけているだけで、リターンが倍になるというわけではありません。

先ほどと同じく、レバレッジ2倍のブル型ファンドを例に考えていきます。

| 指数 | 通常のファンド | レバレッジ型ファンド(2倍) | 日数 |

| ー | 1000円 | 1000円 | 買付時 |

| 10%↗ | 1100円 | 1200円 | 1日後 |

| 10%↘ | 990円 | 960円 | 2日後 |

| 10%↗ | 1089円 | 1056円 | 3日後 |

以上のように短期間での値動きを繰り返す場合、通常のファンドよりも値上がりが難しくなります。

レバレッジ投信は、市場が一方向に動かないとブル・ベア型のどちらに投資してもリターンを期待しにくくなります。

このように、価格が上下する市場を『ボックス相場』と呼びます。

このような場合では、レバレッジの投資効果の恩恵を得ることができません。

特に、購入直後に価格が暴落してしまうと取り返すのに大きく時間がかかってしまいます。

また、レバレッジ投信は、通常の投資信託に比べて信託手数料が高めに設定されている場合が多いです。

楽天証券の場合…

eMAXIS Slim米国株式(S&P500) 信託報酬率0.0968%

iFreeレバレッジ S&P500 信託報酬率0.99%

通常のファンドには0.1%を切る商品があるのに対して、レバレッジファンドでは平均1.0%程度と高額に設定されています。

また、レバレッジ投信のような値動きの激しい投資商品はNISA制度を利用することができないため、売却益の20%が課税されてしまいます。

NISA制度の詳しい仕組みについてはこちらの記事で解説していますのでご覧ください。

これらのことから売却時の利益が小さいと、かえって手数料の安い通常のファンドを買っていたほうがお得になる場合もあります。

運用期間について

株式相場は値段の上下を繰り返します。

ボックス相場に弱いレバレッジ投信は一般的に短期間の運用に向いているといわれています。

しかし、下落はあるものの長期的に見れば経済は成長していくため、長期型・積立型のレバレッジ投信が良いという意見もあります。

では、短期運用と長期運用を比較していきましょう。

- 短期運用

基本的には、レバレッジ投信は主に数日、数週間といった短期投資向きのファンドです。

通常の投資信託に比べ数倍の変動率で値段が変動するため、たった一日で市場が10%変動することも珍しくありません。

また、インバース(ベア)型のファンドを空売りすることで、下落局面でも利益を得ることやリスクヘッジを行うことが可能なので、積極的な運用に向いています。

- 長期運用

先ほど説明した通り、レバレッジ投信は価格が横ばい状態になるボックス相場での値動きに弱いです。

価格が下落した場合、値段が回復するまでに通常の投資よりも長い時間がかかります。

しかし、長期的に見れば経済は伸びていくものです。

20~30年の長期期間で持ち続けることが可能ならば、通常のファンドよりも大きな利益を得ることができるでしょう。

また、レバレッジファンドは積立投資との相性がいいです。

ドルコスト平均法により損失リスクを抑制しながら、同じ予算で多くの口数を買付することができます。

このように、長い時間持ち続けられるという前提であれば、レバレッジ投信の積立・長期運用は戦略としてアリだといえるでしょう。

ただし、一度暴落をしてしまうと極端な値下がりをして元の値段に回復するのにかなりの年月がかかってしまいます。

暴落に心を折られることなく投信を保有し続ける判断には相当な精神力が必要になるでしょう。

レバレッジ投信で失敗しないためには…

今回は、レバレッジ投信が持つメリットとデメリットについて見てきました。

値動きが激しいため大きなリターンを見込める一方、元本から50%以上の値下がりをしてしまう可能性も低くなく、運用には相当なリスク耐性が必要になります。

投資に自信のない方にはおすすめができません。

レバレッジ投信で失敗しないためには通常の投資よりも強い精神力をもって挑むことが大切ですね。

投稿者プロフィール

- レトロな街並みや音楽が好きな20代。読者の皆様に新しい発見をお届けしたいと思います。よろしくお願いします。

最新の投稿

ビジネス・リクルート2022年3月29日インスタグラム運用にかかる費用を解説【安く済ませるためには?】

ビジネス・リクルート2022年3月29日インスタグラム運用にかかる費用を解説【安く済ませるためには?】 ビジネス・リクルート2022年3月22日【運用代行会社比較】SNS運用にかかる費用と最新の自動返信特化型サービスについて

ビジネス・リクルート2022年3月22日【運用代行会社比較】SNS運用にかかる費用と最新の自動返信特化型サービスについて マネー2022年3月20日不労所得で損をしない 安定収益を生み出す最新手法 【2023年】

マネー2022年3月20日不労所得で損をしない 安定収益を生み出す最新手法 【2023年】 マネー2022年3月19日【2022年版】助成金の概要と用途別まとめ【随時更新】

マネー2022年3月19日【2022年版】助成金の概要と用途別まとめ【随時更新】